Безпрецедентне зростання пропозиції грошей може змусити 1970-і виглядати ще у чудовому світлі.

Сказавши, що ніколи не можна “змарнувати” кризу, Рам Емануель [Rahm Emanuel] тільки заново озвучив широко відому політичну мудрість. Кризи дають змогу значно прискорити політичні стратегії та ініціативи, заледве можливі за більш спокійних обставин. Отже, саме це має місце й зараз.

Ми перебуваємо в надзвичайно небезпечній економічній кризі із прогнозованим дефіцитом бюджету у 13% ВВП. Це майже удвічі перевищує інший, із часів закінчення Другої світової війни, найбільший дефіцит. І цей прогнозований дефіцит є кульмінацією року, коли федеральний уряд за рахунок платників податків прикупив неймовірні пакети акцій у банківській, автомобілебудівній, іпотечній, медичній і страховій сферах.

Через цю кризу, погано обмірковані реакції уряду і тривалий економічний спад непрофінансований обсяг витрат федеральних програм – таких як “Соціальне страхування”, пенсії державним службовцям та військовим, “Корпорація з гарантування пенсійних виплат” [Pension Benefit Guarantee Corporation], федеральні програми страхування здоров’я Medicare і Medicaid – вже перейшов позначку $100 трильйонів. Коли ВВП США становить близько $14 трильйонів і обсяг федеральних податкових надходжень, відповідно, становить $2,4 трильйони на рік, такий борг майже гарантує вищі відсоткові ставки, масивне зростання податків і частковий дефолт за урядовими зобов’язаннями.

Але наскільки поганим не був би стан фіскальних справ, монетарна політика, якою рухає паніка, віщує навіть ще жахливіші наслідки. Протягом наступних чотирьох-п’яти років нам варто очікувати стрімкого зростання цін і набагато вищих відсоткових ставок, з відповідно шкідливим впливом на ВВП і безробіття, що не надто буде відрізнятися від того, який відбувався наприкінці 1970-х рр.

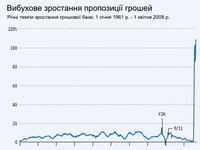

Близько восьми місяців тому, на початку вересня 2008 року, Федеральний резерв на чолі з Бернанке раптово змінив позицію і радикально збільшив грошову базу – яка складається з грошей, що перебувають в обігу, резервів банків-членів ФРС, які вони власне й тримають у Федеральному резерві, а готівку у банківських сховищах – трохи менше, ніж на $1 трильйон. Федеральний резерв контролює грошову базу на 100% і робить це, купуючи і продаючи активи на відкритому ринку. За допомогою цього радикального руху, Федеральний резерв просигналізував поворот на 180 градусів від своєї антиінфляційної позиції до антидефляційної позиції.

Відсоткове зростання грошової бази є найбільшим зростанням за останні 50 років, фактично множенням її на 10 (дивіться графік). Поки що це настільки за межами нашої попередньої експериментальної бази, що історичні порівняння зробити важко, якщо не без сенсу. Компонент грошової бази (гроші в обігу), що до зростання складав у ній 95%, зріс трошки менше ніж на 10%, у той час, як банківські резерви зросли майже у 20 разів. Тепер компонент грошової бази – кількість грошей в обігу – становить трохи менше, ніж 50%. Ого!

Банківські резерви відіграють критичну роль, тому що вони є основою, спираючись на яку, банки можуть розширити свої пасиви (зобов’язання) і, таким чином, збільшити кількість грошей.

Від банків вимагають тримати певну частку своїх пасивів – депозити на вимогу [які мають бути відразу повернені. – Z] та інші контрольовані депозити – у резервах, які зберігаються у Федеральному резерві або у банківських сховищах. Відповідно, перед величезним зростанням банківських резервів банки були змушені обмежити збільшення кредитування за рахунок своїх резервних позицій. Вони не могли влити ліквідність в економіку, яка внаслідок кризи ліквідності, що почалася 2007 року і продовжувалась у 2008 році, її відчайдушно потребувала. Але, починаючи з минулого вересня, все це змінилося. Сьогодні банки мають величезні обсяги надмірних резервів, які дають їм змогу видавати величезну кількість нових позик.

Концептуально, спосіб, у який банк чи банківська система видає нові позики, дуже простий. Банки знаходять інституції, в які вірять, що вони платоспроможні і що також хочуть позики, і в обмін на кредит новій компанії банк відкриває для іншого клієнта депозитний рахунок. Банки сподіваються, що відсотки, які сплатить позичальник, більше ніж покриють кошти і ризик видання позики. Нещодавно гучно розрекламовані “стрес-тести” банків є нічим іншим, ніж перевіркою того, наскільки добре банки переживуть різні рівні дефолтного ризику.

Проте, для економіки в цілому важливим є те, як швидко будуть видавати ці позики і як швидко зросте кількість грошей. У нашому випадку гроші – це загальна сума всіх грошей в обігу, банківських депозитів на вимогу, інших вкладів, з яких можна вільно знімати готівку, і дорожні чеки (економісти називають це М1). Коли резервні обмеження щодо банків усунені, для того, щоб банки видали нові позики, потрібен певний час. Але маючи достатньо часу, вони видадуть багато нових позик, аж поки їхні резерви знову не будуть обмежені. Збільшення пропозиції грошей, беручи до уваги зростання грошової бази, є неминучим, і врешті-решт кінцевим результатом буде висока інфляція і високі відсоткові ставки. Також за коротший проміжок часу збільшення пропозиції грошей може привести до вищих курсів цінних паперів, слабшої валюти і зростання цін на такі біржові товари, як золото і нафта.

Поки що банки роблять якраз те, чого ми від них очікуємо. Вони видають нові позики і збільшують банківські пасиви (тобто гроші). 12-місячний темп зростання M1 тепер перебуває в межах 15% і близький до свого найвищого рівня за минулі 50 років.

Зі збільшенням довіри до всієї банківської системи панічний попит на гроші почав і повинен надалі зменшуватися. Стрімке падіння виробництва і зайнятості в економіці США також зменшить попит на гроші. Зменшений попит на гроші, вкупі зі стрімким зростанням кількості грошей, є вірним рецептом для інфляції та високих відсоткових ставок. Вищі відсоткові ставки ще більше зменшать попит на гроші, і таким чином загострять інфляційний тиск. Це безвихідна ситуація.

Важко оцінити масштаби наслідків дій ФРС для інфляції та відсоткових ставок, тому що, чесно кажучи, у США нічого подібного ми не бачили. Потенційно те, що вже сталося, може мати набагато більші інфляційні наслідки, ніж монетарна політика 1970-х, коли головна відсоткова ставка сягнула піку у 21,5% та інфляція вимірювалася двозначними цифрами. Ціни на золото зросли з $35 за унцію до $850 за унцію, і долар зазнав колапсу на валютних біржах. Це не була приємна картина.

Тепер Федеральний резерв може, і я вірю, повинен зробити те, що він повинен зробити, щоб пом’якшити неминучі наслідки свого необґрунтованого збільшення грошової бази. Він повинен зменшити грошову базу до розмірів, у яких вона була би в іншому випадку, і злегка збільшити її для досягнення економічного зростання. Без стрімкого скорочення грошової бази Федеральний резерв повинен хоча б збільшити вимоги до резервів банків, для того щоб абсорбувати надлишкові резерви. Взявши до уваги те, що тепер банкам платять відсотки за їхніми резервами і короткотермінові ставки є дуже низькими, підняття резервних вимог не повинно бути надто великою карою для банківської системи, і довготермінові здобутки зменшеної інфляції значно виправдають будь-які короткотермінові втрати.

На жаль, я маю серйозні сумніви, що Федеральний резерв зробить усе необхідне, щоб захиститися від майбутньої інфляції та високих відсоткових ставок. Якщо ФРС хотіла б зменшити грошову базу на $1 трильйон, то їй потрібно буде продати облігацій на суму $1 трильйон. Це поставить Федеральний резерв у пряме суперництво із запланованим міністерством фінансів випуском облігацій на суму близько $2 трильйонів протягом наступних 12 місяців. Провалені аукціони стануть нормою, і курси облігацій впадуть, відображаючи надмірну пропозицію урядових облігацій.

На додаток, стрімке скорочення грошової бази, як я пропоную, спричинить скорочення банківського кредитування, або в кращому випадку обмежить зростання. Це якраз те, що сталося в 2000 і 2001 роках, коли Федеральний резерв востаннє скорочував грошову базу. Економіка швидко занурилася в рецесію. Хоча й короткотермінові втрати від поглиблення рецесії є достатньо болючими, довготермінові наслідки двоцифрової інфляції є спустошливими. Для керівника ФРС Бена Бернанке це вибір без вибору. Для мене питання полягає в тому, як захистити активи для моїх онуків.

Автор: Артур Лафер [Arthur B. Laffer] – співавтор книжки “Кінець процвітання: як високі податки занапастять економіку – якщо ми дозволимо цьому статися” [The End of Prosperity: How Higher Taxes Will Doom the Economy – If We Let It Happen] (Threshold, 2008), один із економічних радників адміністрації Рейґана, нині власник консалтингової компанії Laffer Associates, йому ж приписують відому гіпотезу “Криву Лафера”

Назва оригіналу: Get Ready for Inflation and Higher Interest Rates

Джерело: The Wall Street Journal, 10.06.2009

Зреферував Михайло Мишкало, Західна аналітична група

Обговорити на форумі